- 城市:全国

- 发布时间:2020-04-14

- 报告类型:市场报告

- 发布机构:克而瑞

导 读

以中海、华润、越秀等为代表的国企央企,他们在融资市场上能以更低的价格借到更多的钱。

◎ 作者 / 房玲、羊代红

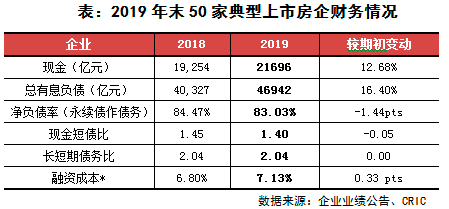

2019年房地产融资环境持续收紧,房企融资难度和成本持续上涨;2020年一季度疫情爆发,更加考验企业的资金运营和承受能力。在此背景下,谁最能借钱也是决定企业命运的重要因素之一。什么叫最能借钱,我们可以从三个方面去衡量:

1、谁能借到更多的钱?借到更多的钱,意味着房企有更多的资本去维持运营、扩张发展,在行业集中度不断提升的形势下,也能更好的把握收并购等机会。2、谁能借到更便宜的钱?借钱不能只看规模,也要看成本,成本太高会影响企业以后的再融资,也会挤压利润空间,对盈利能力产生影响。3、谁能借到更加长期的钱?目前房地产整体融资环境趋紧,在成本合适的条件下,企业如果能借到长期的钱,短期再融资压力将大大减小。由此,我们从2019年末房企现金持有量、总有息负债规模、加权平均融资成本、现金短债比、长短债比、净负债率等指标对50家典型房企[1]进行综合性比较。我们发现中海、华润、龙湖等企业最能借钱,他们的融资成本属于行业极低水平,借到的钱相对便宜;债务期限相对较长,债务结构健康,短期偿付风险极低;与此同时,由于这些企业发展规模相对较大,而房地产行业是资金密集型行业,房企融资规模和销售规模基本呈正相关,因此他们的借到的钱也更多。

[1] 50家行业典型上市房企:万科A、新城发展、金科股份、大悦城控股、中国恒大、碧桂园、融创中国、中国海外发展、华润置地、龙湖集团、世茂房地产、中国金茂、旭辉控股集团、正荣地产、中梁控股、富力地产、融信中国、绿城中国、龙光地产、雅居乐集团、远洋集团、佳兆业集团、美的置业、中国奥园、新力控股集团、合景泰富集团、时代中国控股、中骏集团控股、路劲、禹洲地产、建业地产、越秀地产、建发国际、宝龙地产、首创置业、弘阳地产、保利置业集团、德信中国、当代置业、花样年、景瑞控股、力高集团、瑞安房地产、天誉置业、国瑞置业、朗诗绿色集团、大发地产、合生创展集团、银城国际、阳光100

1

中海等国企央企融资优势显著

以中海、华润、越秀等为代表的国企央企,他们在融资市场上能以更低的价格借到更多的钱。一方面他们有国资股东背书,相应的房企的未来偿债风险不大,另一方面,由于股东历来对它们的负债杠杆率以及盈利有一定的红线,企业发展稳健。具体以中海为例。由于中海于行业的领先地位,以及优秀的盈利能力,加上央企背景的背书,中海融资除了在银行贷款融资方面有不可比拟的优势之外,在其他银行间等债券融资市场的融资更是得心应手,经常发行数额较大,利率极低,年限较长的种类多样的债券。如2015年7月及11月发行合共10亿欧元债券,利率低至1.70%,刷新了当时上市房企境外债的最低利率,还是中国地产商首次发行欧元债;到2019年在整体行业融资环境不放松下中海融资表现亮眼,2019年1月,中海与二十家银行成功签署港币300亿元5年期俱乐部贷款协议,贷款成本处于同期同类行业中最低水平之一, 7月成功发行港币20亿及美元4.5亿双币种固息高级债券,发行利率也创行业记录。

利用这些优秀的融资优势,中海历年的加权平均融资成本一直属于行业地位,2019年其加权融资成本4.21%,同比下降0.08个百分点,处于行业极低水平。中海历年来的负债指标表现优秀,截至2019年年末,中海地产持有现金达954.47亿元,较年初上升了9%;现金短债比2.98、长短期债务比4.92。净负债率与2018年大致持平,为32.69%,处于40%以下的行业较低水平。稳健的财务情况以及较低的杠杆率,能够让中海在当前环境下拥有更多购地机遇,为未来加速扩张打下基础。

2

龙湖等民营企业发展稳健备受青睐

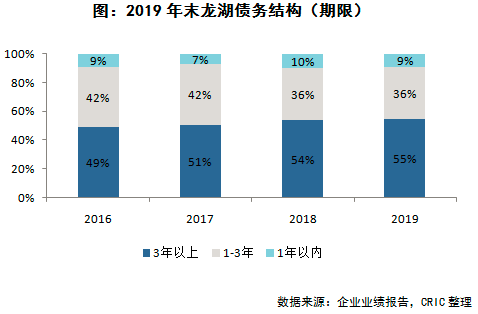

除了央企之外,也有部分规模民营房企的融资能力较强,他们虽不及部分央企融资成本低杠杆率低,但他们在发展过程中杠杆使用更加灵活,凭借优秀的运营能力发展速度较快,同时也将财务杠杆和成本控制在良好的水平,比如万科、龙湖等。具体以龙湖为例。龙湖的融资主要以信用债以及开发贷款为主,历年来涉及的融资渠道主要为公司债、中期票据、境外优先票据、境外银行贷款、美元债、点心债、绿色债券、住房专项租赁债券、银行贷款、长租基金、养老基金等,融资方式多元且多为信用债,债券相对透明清晰较受投资者信任和青睐,近年来企业凭借稳健的发展在发债上创行业记录,如2019年9月9日,龙湖集团成功完成8.5亿美元10年期债券发行定价,票息3.95%,此次交易创造了近两年来中国民营房地产企业首笔10年期发行、中国房地产企业最大规模10年期发行等记录。截至2019年年末,龙湖平均融资成本4.54%,净负债率51.02%,均属于行业极低水平,且债务结构持续优化,现金短债比4.38,长短债比达到9.48,分别同比增加0.14和0.28,据此,龙湖2019年末债务的平均年限长达6.04年。强大的融资实力有利于房企在拿地开发以及规模扩张方面更好进取,从而能有余力面对行业的变革,且有余力在此疫情下抓住机会实现企业的进一步扩张。

总体来看,2019年在房企销售增速下降的情况下,房企现金增速也放缓,现金短债比整体下落,但仍属于可控范围内,短期资金流动压力不大。长期来看,出于对行业局势变化更加频繁的考量,大部分房企也积极进行债务结构的优化,净负债率实现下降,但从2019年融资环境来看,房地产融资调控频繁且不放松,这使得房企融资成本上升,再次破七。2020年在新冠疫情的持续影响下,房企开工销售等受到影响,部分现金流紧张的中小房企接连出现债务违约以及破产事件,在此情况下,房企2020年还需将销售回款放在第一位,以应对市场变化。此外,优秀的融资能力是房企能够穿越周期的重要法宝,房企应积极修炼内功,拓展融资渠道提升融资实力。

- 1[克而瑞]新房周报|二线成交低位回升(11.8-11.14)

- 2[克而瑞]10月销售、投资显示尚在探底中,料政策趋缓效果亦将显现

- 3[易居研究院]全国超9成城市二手房价格下跌,75%城市新房价格下跌

- 4[中房研协]10月新房交易价格指数环比微降,二手房交易价格指数和租赁价格指数环比跌幅扩大

- 5[中房研协]政策暖风难挽市场颓势,10月核心指标跌幅扩大

- 6[克而瑞]集中供地下的典型城市地价发展指数研究

- 7[克而瑞]11城成交环比小增7%,杭州、厦门等回升显著(11.1-11.7)

- 8[克而瑞]公募REITs扩容,能否化解住房租赁痛点?

- 9[中房研协]重点城市成交面积环降12.66% 大连、东莞跌幅约八成

- 10[克而瑞]物管并购白热化,地产风险蔓延仍需警惕