公司李叶 2020-10-19 09:27:13 来源:中房报

在10月9日上市申请失效三天后,10月12日,四川房企领地控股集团有限公司(以下简称“领地控股”)再次在港交所提交招股书文件。

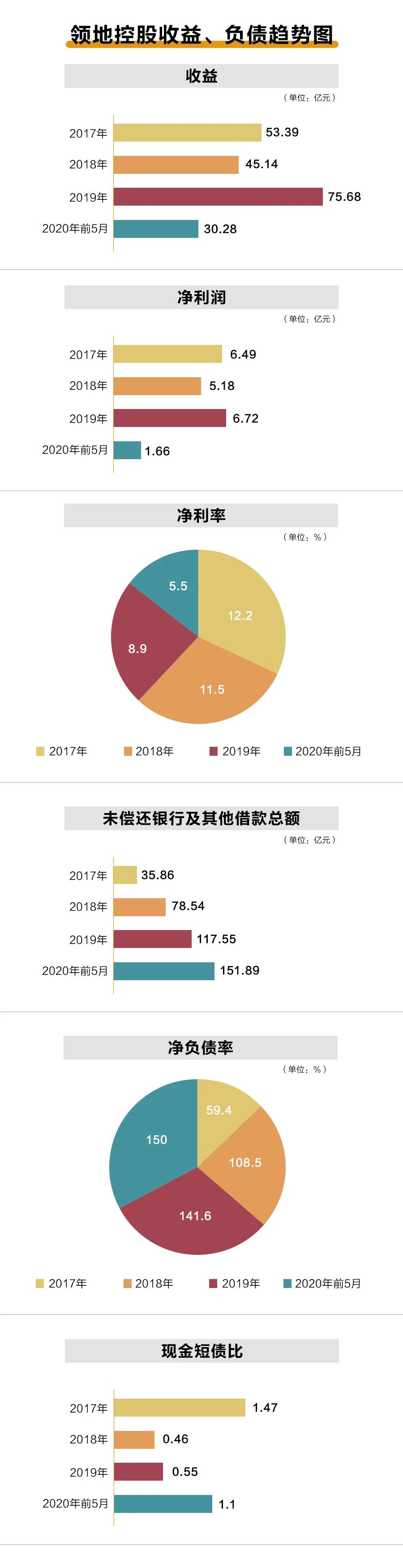

半年前(4月9日),港交所首次披露了领地控股招股书。从数据来看,领地控股近几年的盈利能力并不稳定,负债逐年攀升的同时,净利率方面也呈现出逐年走低的态势。这也被业内认为是其首次冲击IPO落空的最主要原因。

在更新了前5个月的财务数据的上市申请材料中,领地控股在全国范围内的业务布局较之前有所增加,土地储备也实现了300多万平方米的增长。其前5个月盈利增长能力、手持现金资源及短期偿债能力亦有所改善。不过,净负债率进一步上行。

━━━━

“二代”接班与千亿目标

从公开的资料来看,领地控股的家族色彩十分浓厚。

1999年4月,领地控股的前身,眉山地区宝马房地产开发有限公司成立。刘玉辉和二哥刘山、大哥刘玉奇开始在四川省从事物业开发业务,随后乘坐中国房地产市场的快车一路向前,公司的规模也不断扩大。2006年,公司将总部从乐山迁至成都,同年开启全国化拓展业务。

彼时,在领地控股的股权分布中,刘玉奇、刘山、刘玉辉三兄弟及邓仲祥分别持有35.71%、21.43%、21.43%及21.43%的股权。其中,邓仲强为独立第三方,后来退出。

2014年,刘玉奇、刘山启动了继承计划,将全部股权分别赠予各自的儿子刘策(刘玉奇之子)及刘浩威(刘山之子),由于两人资质尚浅,暂由父辈代持。2019年1月,28岁的刘策和26岁的刘浩威获任领地副总裁,两人正式从父辈手中接过交接棒,刘氏家族也开始了新的征程。

事实上,领地控股的变化也与“二代”逐渐接手公司业务有着密切的关系。

2019年4月,领地控股提出,要在2020年至2021年间实现“千亿战略”的新跨越并计划完成重点省份70余个核心城市进驻,力保100个以上优质项目覆盖的阶段性战略目标。

值得注意的是,领地控股虽然从2006年就开启了全国化道路,但布局的20多个城市中,东北、京津冀及新疆一带项目不足5个,大多仍集中在川渝地区,主打三四线城市。

同时,领地控股2018的销售目标是300亿。根据克而瑞数据,2019年领地控股全口径销售额仅247.3亿元,尚未能突破300亿,千亿门槛更是遥不可及。

于是,领地控股把目光放在了明星经理人身上。

2019年8月,前金科地产品牌总经理姚科任领地集团助理总裁兼品牌总经理;年末,前恒大副总裁许晓军正式加盟领地集团,担任地产总裁一职。在过去的职业生涯中,许晓军主打三、四线城市高周转模式,与领地控股当下的诉求不谋而合。

许晓军加盟后,领地控股将IPO提上日程。

━━━━

扩张与负债

眼下,赴港上市无疑是领地控股的最佳出路。

“中小房企融资难度大,港股上市是一种融资策略。”独立评论员、高级经济师周正国告诉中国房地产报记者,房地产业进入竞争更激烈时代,房企融资压力增大,我国进入谨慎收缩银根时期,内地股市对房企上市收紧,香港股市上市条件对于房地产业来说,条件宽松,上市通过率高,房企为了降低负债率,争取股权融资,大量进入港股。

近两年,不断在试图扩张的领地控股疯狂买地,但拿地溢价颇高。资料显示,2018年3月,领地在四川龙泉驿区以4.9亿拍下52亩的纯住宅用地,溢价率达70.91%;两个月后,领地以11.7亿元拍下四川省攀枝花市2016-H23号地块,相比原价4.2亿溢价达178.57%,成为当时的地王。在递交招股书前一日,领地竞得天府视高355亩土地,总价约7.3亿。它还通过收并购和股权合作,以及频繁与开发商合作,拓展土地储备。收并购方面,2019年5月,领地以10.58亿元收购成都港基房地产开发有限公司全部股权,紧接着8月,它又以750万元收购成都京领英赫置业有限公司5%的股权。

因持续进行物业开发活动及土地收购,领地控股业务运营所用现金大量流出。

这在领地控股首次递交的招股书中可以看出端倪。

在盈利能力方面, 2017年、2018年、2019年,领地控股分别实现收益约53.39亿元、45.14亿元、75.68亿元;净利润约为6.49亿元、5.18亿元、6.72亿元。同期,领地控股的毛利率分别为20.1%、35.7%、27.8%,净利率分别为12.2%、11.5%、8.9%。

负债方面,截至2017年、2018年及2019年12月31日,领地控股未偿还银行及其他借款(包括信托及其他融资)总额分别约为35.86亿元、78.54亿元、117.55亿元,其未偿还银行及其他借款的加权平均实际利率分别为6.4%、8.8%、9.9%。截至同日,领地控股的净负债率约为59.4%、108.5%、141.6%;其现金短债比分别约为1.47、0.46、0.55。

对于净资产负债比率的增长,领地控股给出的解释是,与银行及其他借款的增长大致相符,主要是为应对业务扩张引致的融资需求。

10月9日,领地控股于4月9日递交的招股书届满六个月失效。

盈利能力不稳定,负债逐年攀升的同时,净利率方面也呈现出逐年走低的态势,被业内认为是其首次冲击IPO落空的最主要原因。

同时,领地控股在招股书中坦言,若无法获得充足的经营现金流,公司的流动性及财务状况可能受到重大不利影响。

━━━━

二度递表

前路仍不乐观

首次上市申请失效三天后,10月12日,领地控股再次在港交所提交了招股书文件。周正国表示,这是很正常的考虑。中小房企的赴港IPO,一次失败的不少,二次申请的比较多,还有四次申请的。

据最新招股书,2020年前5个月,领地集团实现收益约30.28亿元,同比增长181%;净利润1.66亿元,较去年同期净亏损925.1万元也有了大幅增长。但2020年前5月,领地集团的净利率仍处于继续下降趋势,其净利率降至5.5%。

另一方面,领地集团2017年至2019年三年来经营活动净现金流均为“负”,而截至2020年5月31日,领地集团的现金流翻红。同时,领地集团的现金资源(包括受限制现金及已抵押存款)约55.83亿元,较截至2019年12月31日的手持的现金资源增长了75.7%。这也致使领地集团截止2020年5月31日的现金短债比提升至1.1,较其截至2019年底的0.55的现金短债比有了明显的提升。

领地控股在全国范围内的业务布局较之前也有所增加,土地储备也实现了300多万平方米的增长。截至2020年7月31日,领地控股持有104个处于不同开发阶段的房地产项目。应占的总土地储备为16,152,223平方米,包括应占的未售可销售建筑面积以及已售但未交付建筑面积570,816平方米、应占的开发中物业总规划建筑面积8,562,514平方米及应占的持作未来开发物业估计总建筑面积7,018,893平方米。

不过前路仍不乐观。

在招股书中,领地控股表示,为完成在建项目及持作未来开发的项目,公司预计将产生更多债务,这些债务会增加公司所面临的风险。

截至2020年5月末,领地控股有息负债总额较去年年末的117.55亿元进一步上行,总额达到了151.89亿元,净负债率亦创下新高,达到150%。

为了进一步冲规模增加上市筹码,领地控股负债不断上升。与此同时,8月底房企融资“三条红线”压顶,意味着若负债一直无法下降,将对领地控股后续的借贷产生不利影响。融资困境当前,上市融资的需求已显得愈发迫切。

但另一边,提升的偿债风险会否成为领地IPO的阻碍,也让领地控股在规模、负债、上市三者间形成了一条往复不断的“莫比乌斯环”。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |