公司丁祖昱 2020-10-23 08:41:25 来源:丁祖昱评楼市

2020年8月20日,住建部和央行召开了重点房企座谈会,明确提出要实施好房地产金融审慎管理制度,增强房地产企业融资的市场化、规则化和透明度。同时也宣布了房企融资的“三条红线”,即:1、剔除预收款后的资产负债率大于70%;2、净负债率大于100%;3、现金短债比小于1倍。根据房企“踩线”情况不同,会按照“红、橙、黄、绿”四档来控制有息负债规模年增长速度。

继8月份提出“3条红线”后,9月份针对房地产行业的金融政策仍在进一步加强。9月26日,媒体有消息称,监管部门要求“三条红线”试点房企在2023年6月30日前完成降负债目标。同时提及今年9月起已在参与此前央行、住建部座谈会的12家房企试点实施,房企每月15日前需提交监管部门下发的监测表,共涉8项财务指标,其中涵盖了“三条红线”指标。还有部分银行接到控制涉房贷款比例要求的通知。

在“房住不炒”的持续调控下,地方政策频出,楼市传统“金九”成交增长略显乏力,对企业而言融资端和销售端的双面压力对企业投资产生较大影响。

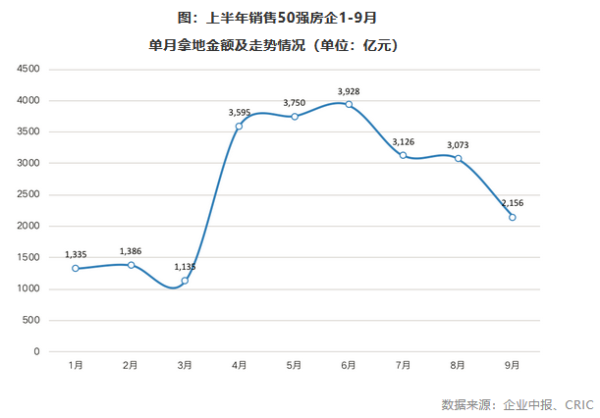

从上半年销售TOP50房企1-9月拿地金额来看,二季度补货高峰后,随着金融监管力度的持续收紧,三季度企业投资金额显著下滑。

总体来看,房企拿地节奏放缓、投资力度减轻或成主流趋势,预计四季度投资态度仍将延续谨慎态势。

01

三季度房企投资金额下滑26%

CRIC数据显示,2020年1-9月,上半年销售TOP50房企拿地金额呈“抑-扬-抑”走势。一季度,受疫情“黑天鹅”影响,土地市场几乎停摆,销售TOP50房企单月拿地金额皆未超过1500亿元,为近三年低位。

随着二季度疫情得到有效控制,市场逐步回暖,部分城市土地市场迅速复苏,尤其是长三角区域表现亮眼。

3月至4月CRIC重点关注的24个二线城市中,半数城市的平均溢价率达到20%以上,西安、太原和宁波热度较高,地价较高的苏州、杭州和福州平均溢价率分别为9%,20%和31%,长三角整体热度更高,除苏州外平均溢价率都在20%以上。

三四线城市中,长三角区域的热点也普遍较高,常州、徐州溢价率分别达到45%和30%,丽水、温州、无锡平均溢价率也都在20%以上;而珠三角城市中仅中山的平均溢价率达到16%,清远、肇庆含宅地块几乎都是底价成交。

区域内本土房企如滨江、中梁、德信等企业持续投资加码,积极性较高。整个二季度成为了年内拿地高峰期。

三季度以来,整体投资节奏有所放缓,单月投资金额持续下滑。一方面是二季度补货之后,企业重点仍在“促销售、抓回款、稳现金”上;另一方面,随着三条红线出台,企业融资进一步收紧,也导致房企投资意愿下滑,尤其是9月份,投资金额较二季度均值下降42%,仅高于1、2、3月,TOP50房企投资金额呈现断崖式下跌,单月投资金额较二季度均值下降42%。

02

超六6成房企9月拿地金额下降

9月,受多城市大规模拍地的影响,虽然9月全国土地成交量明显回升,但成交均价却出现回落,在“三条红线”严控下,企业拍地积极性有所回落,土地市场热度明显下调。CRIC监测数据显示,9月的溢价率环比8月下降1个百分点,降至15.2%,并创下今年4月以来新低。

与此同时,从房企竞拍热度来看,在土地成交量大幅上升的情况下,高轮次竞拍土地数量仍在持续下滑。9月份超百轮竞拍地块仅有29幅,自6月峰值之后连续3个月下滑,较6月百轮竞拍地块数量腰斩。

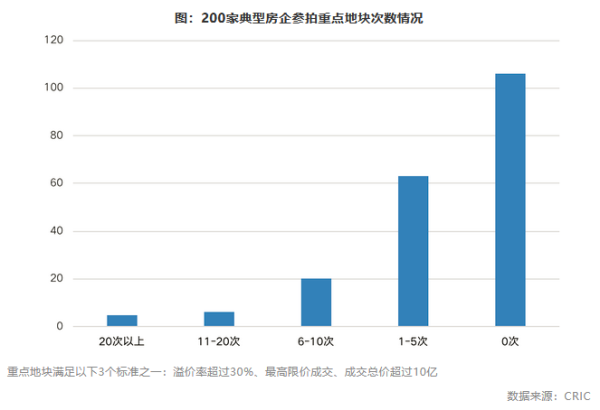

从监测的重点城市重点地块参拍情况来看,9月份200家房企参拍重点地块的次数显著降低,53%企业9月份未参加重点地块的出让,另外32%的房企参拍次数在5次及以下,参拍超过10次的房企仅有6%,与此前积极参拍相比,三季度末房企谨慎投资态度可见一斑。

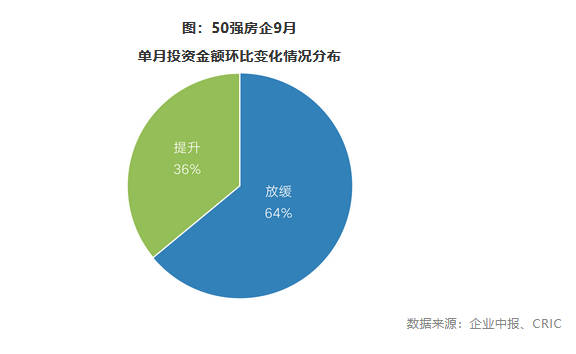

数据显示,9月份50强房企投资金额为近2150亿元,较1-8月的单月平均投资额下降19%,环比大幅下降29%,其中有64%房企9月份拿地金额环比下降,平均降幅达到65%,拿地放缓成为50强房企的主流趋势。

还有另外3成房企9月单月投资金额环比上涨,这主要是由于8月投资金额较低导致,这部分房企虽然投资金额环比上升,但绝对值仍然较低,拿地力度难言强劲。

03

万科、中海等投资仍相对积极

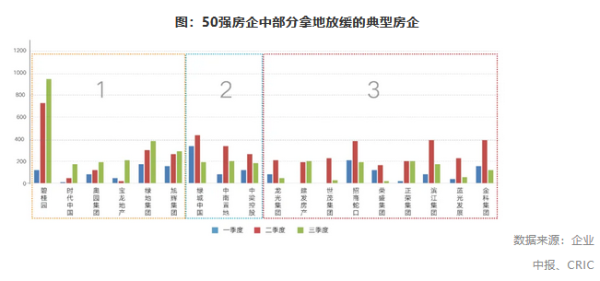

虽然大部分房企在9月份拿地力度明显下降、拿地节奏放缓,但拿地放缓的节奏并不相同,主要可分为三类:

1、第三季度投资高峰,9月拿地断崖式下跌:碧桂园、绿地、旭辉等企业第三季度才迎来年内的拿地高峰期,但是在金融政策频出的情况下,9月拿地金额明显下滑,碧桂园9月拿地金额较8月腰斩,旭辉在8月百亿元拿地的情况下,9月拿地金额不足10亿元左右,达到全年最低位;

2、第二季度投资高峰,第三季度投资保持低位平稳运行:绿城、中南、中梁等企业年内的拿地高峰季为第二季度,进入第三季度以来其拿地力度明显回落,保持低位运行状态,拿地节奏踩准政策周期。以中南为例,5、6月份拿地均超过百亿,第三季度月均拿地金额仅有65亿左右;

3、第二季度投资高峰,第三季度投资连续收紧:招商、滨江、金科等房企年内的投资高峰也出现在二季度,但与上一类企业不同的是,此类企业进入三季度后投资金额连续下降,其中龙光、招商、蓝光等9月单月金额均降至10亿元以内。

在房企普遍投资力度放缓的情况下,三季度仍有部分企业拿地金额提升,甚至9月份拿地金额也保持在高位,但并不意味着此类房企仍在激进拿地。

典型房企如万科、中海、远洋等国企央企:万科第三季度拿地金额达到670亿元,是第一季度拿地金额的5倍以上,中海第三季度拿地金额也达到一季度的2倍左右,远洋第一季度更是几乎未拿地。在上半年非常请谨慎的情况下,企业第三季度乃至9月份拿地力度相对较高,万科9月拿地金额202亿元,仅次于7月份,中海9月拿地金额233亿元,也接近年内单月最高水平。

这些房企都是在第三季度才迎来投资高峰,节奏与大部分房企节奏不一,难言激进,适量的补充土储是企业持续发展下去的必要“燃料”。

整体来看,由于四季度是传统拿地高峰期,房企为完成年度拿地指标将会提高拿地力度,但今年在宏观环境影响下,部分房企已经表示下半年将持续谨慎拿地,预计两类房企的拿地态度分化将更加明显。对土储总量低的企业来说,四季度可伺机拿地,而对于土储总量较高的企业来说,提高运营周转效率,将土储及时转化为业绩,改善财务状况则更为关键。

央行行长潘功胜:稳妥化解大型房企债券违约风险

2023-10-23一视同仁支持房地产企业合理融资需求,保持房地产融资平稳。土拍规则生变,或重回价高者得?

2023-10-20土拍规则调整顺应市场变化,4城取消地价限制。最高发放3万元!郑州高新区发布多子女家庭购房补贴办法

2023-10-20二孩家庭给予一次性2万元/套的购房补贴;三孩家庭给予一次性3万元/套的购房补贴。9月份郑州商品房销售8608套,销售均价12304元/平方米

2023-10-20其中商品住宅销售4961套,销售面积60.02万平方米,销售均价11513元/平方米。9月房价:下跌态势有所遏制,一线城市回稳趋势明显

2023-10-19政策效应开始显现。南京出台存量房交易资金监管新政

2023-10-19进一步激发存量房市场活力,保障存量房交易资金安全,维护买卖双方合法权益。上海优化住房公积金个人住房贷款套数认定标准

2023-10-19明确了首套住房和第二套改善型住房的认定。国家统计局:房地产实现高质量、可持续发展仍然有坚实的支撑

2023-10-18房地产的调整是有利于房地产向高质量发展方向转型。

- 12:48

- 12:21

- 11:56

- 11:54

- 11:45

- 11:45

- 11:34

- 11:09

- 11:01

- 10:57

- 10:49

- 10:46

- 10:37

- 10:27

- 10:19

- 10:10

- 10:02

- 09:59

- 09:50

- 09:48

- 09:39

- 09:08

- 09:05

- 08:58

中国城市住房价格288指数

(2023-02)1571.9点

- 0.13%

- -0.91%

| 日期 | 指数 | 环比 | 同比 |

|---|---|---|---|

| 2023.01 | 1569.9 | -0.97% | -0.14% |

| 2022.12 | 1572.1 | -0.92% | -0.11% |

| 2022.11 | 1573.9 | -0.12% | -1.08% |

| 2022.10 | 1575.8 | -0.20% | -1.01% |

| 2022.09 | 1579.0 | -0.02% | -0.87% |

| 2022.08 | 1579.3 | -0.04% | -0.62% |